PwCアドバイザリー合同会社

ディレクター 新田克巳

1.Day1に向けた準備の位置づけ

M&A後、新たな企業・事業・組織の体制がスタートする初日をDay1と呼ぶことが多い。売り手および買い手などの各ステークホルダーの間で当該M&Aの実行とその内容が合意され、最終契約が締結(サイニング)されると、Day1に向けた準備に取り掛かることになる。

Day1はM&Aのゴールではないが、極めて重要なマイルストーンだ。M&A後の新組織体制を法的・機能的に成り立たせ得ることを最低限とした上で、さらにどこまでM&Aの目的達成と企業価値の最大化に資する最適な状態=最終形・ゴールに近づかせることができるか(初期的・第1段階のPMI〔M&A後の統合〕)、というチャレンジも含まれる。

その意味では、サイニング後早期にM&Aの遂行と最終的なPMIの実現に向けたゴールおよびその実行計画のプランニングを行い、必要な体制を構築した上で、Day1を無事かつ意図したとおりに迎えるための準備をすることが、このフェーズの位置づけとなる。

2.統合方針およびDay1ゴールの策定

Day1時点で新組織体制が法的・機能的に成り立つための最低限必要な実務的な諸対応は遺漏なくやりきることが必須だ。特に、カーブアウトやマージ(法人格や事業所・組織・部署等の統合・一体化)があるM&Aの場合には、要対応事項は多岐にわたる。

一方で、Day1準備はPMIの初期あるいは第1段階の取り組み・対応も含むことになる。PMIはM&A後の統合作業であり、M&Aの目的達成と企業価値の最大化につながっていく取り組みであることが求められる。当然Day1準備もPMIの文脈・方向性と整合した形で行われなくてはならない。

他方、サイニングからDay1までの期間は限られており、必ずしも余裕があるとは限らない。Day1を迎える時点で人事領域におけるすべてのPMIの準備が完了していることが理想的ではあるが、現実はDay1時点での必要最低限の手当・対応のみを行い、本格的なPMIはDay1後に行うことも少なくない。

つまり、サイニングからDay1という限られた時間軸の中で行うべき事項を優先順位と依存関係を踏まえて網羅的に特定しつつ、その方向性はPMIの最終形に整合する計画が必要になる。サイニング後にまず取り組む必要があるのが、この統合(PMI)の方針の策定とDay1時点のゴールの設定ということになる。

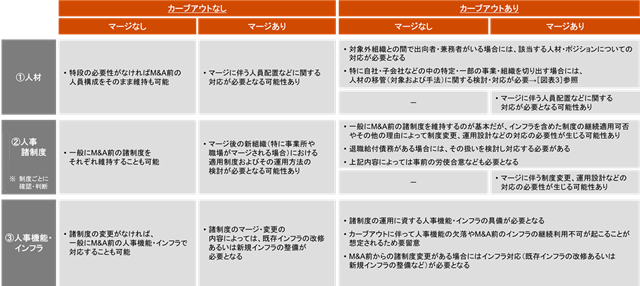

PMIの考え方や進め方は、次回で解説するが、①組織構造・人員配置、②人事諸制度、③人事機能・インフラ、④組織文化の四つの項目について、統合方針とDay1ゴールを考えるとよい[図表1]。一般に、法人格のマージがある場合には最終形の統合強度が高くなる。他方、事業譲渡や会社分割などの形で同一企業内の一部の事業・組織を切り出すカーブアウトがある場合にはDay1時点の統合強度が低くならざるを得ないといえる。

また、Day1ゴールからPMIの最終形に向けた統合方針の中間(あるいは最終)マイルストーンとして、Day1後100日目時点のゴールをDay100プランとして設定すると、PMIの遂行をより確実なものにしやすい。

[図表1]統合方針策定・Day1ゴールの設定の観点例

| 項目 | 統合方針 | Day1ゴール |

|

①組織構造・人員配置 |

M&Aの目的達成・企業価値最大化の観点から

|

|

|

②人事諸制度 |

M&Aの目的達成・企業価値最大化の観点から

|

|

|

③人事機能・インフラ |

M&Aの目的達成・企業価値最大化の観点および上記組織構造・人員配置や人材マネジメントを踏まえ

|

上記Day1時点の組織構造・人員配置および人事諸制度を踏まえ

|

| ④組織文化 |

M&Aの目的達成・企業価値最大化の観点から

|

|

3.Day1準備のタスク

Day1準備に必要なタスクはM&Aの類型によって変わってくる。具体的には、「カーブアウトがあるか」と「Day1時点でマージがあるか」が軸になる。[図表2]にDay1準備のタスクの例を整理したが、これは最低限の例であり、これらに加えて、どこまでDay1時点でPMIを進めるのかによってタスクが変わってくる。

[図表2]Day1準備のタスクの例

[1]人材に関するタスク

自社・子会社などの特定・一部の事業・組織を切り出す形のカーブアウトがある場合には、対象従業員の移管の範囲と移管方法を検討しなくてはならない。人材の移管は基本的に出向・転籍・承継の三つの方法があり、M&Aによって実現したいことと法的制約やリスク、手間などを勘案して決定することになる[図表3]。

[図表3]人材移管の手法

| 項目 | 概要 | 手続き | 留意点 |

| 出向 |

|

|

|

| 転籍 |

|

|

|

| 承継 |

|

|

|

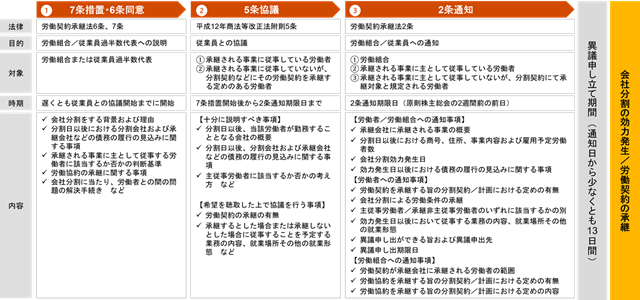

特に、M&Aの手法として会社分割を採用する場合には承継がデフォルトの移管方法になるが、事業譲渡の場合には承継で人材を移管することはできない[図表4]。一方で、会社分割においても出向・転籍を採用することはできるが、労働契約承継法などの順守と対応が求められる[図表5]。従業員の移管については法的な制約やリスクがあるので、専門家の助言・支援を求めることをお勧めする。

また、Day1時点で事業所・組織のマージが発生する場合において、役職や担当業務などの重複を解消しようとすると、人材の余剰が発生し、異動・再配置などの対応が必要になることがある。組織設計の担当者とも連携し、実現可能な組織構造と人員配置を設計することが肝要だ。

[図表4]M&A手法と人材移管スキームの関係

| 人材移管スキーム | M&A手法 | |

| 会社分割 | 事業譲渡 | |

| 出向 | 可 | 可 |

| 転籍 | 可 | 可 |

| 承継 | 可 (デフォルト) |

不可 |

| 留意事項 | いずれの人材移管スキームの場合であっても労働契約承継法対応は必要 | - |

[図表5]労働契約承継法に基づく手続きの流れの概要

[注]上記は株式会社で株主総会の承認を要する場合を想定、厚生労働省・都道府県労働局「会社分割に伴う労働契約の承継等に関する法律(労働契約承継法)の概要」(平成28年8月)、厚生労働省労働基準局「会社分割・事業譲渡・合併における労働者保護のための手続に関するQ&A」(平成28年12月)および通知の様式例を基にPwCにて作成

[2]人事諸制度に関するタスク

カーブアウトがある場合にはDay1以降に引き続き適用・運用できなくなるものがあることが多いので、検討・対応が必要だ。一般的には、株式報酬などの中長期インセンティブ制度や退職給付制度(企業年金制度など)、福利厚生制度などが挙げられる。こうした制度が継続できず処遇・労働条件が低下する場合には、同等・代替のものを用意するか、何らかの形で補填措置を講じるか、あるいは他に条件が向上するものがある場合に、それらと相殺することで対応する(できる)かなどを検討・判断することになる。また、退職給付債務がある場合には、その扱いの検討と対応は重要なタスクとなる。福利厚生制度など社外との契約がある制度についての調整・手続きももちろん忘れてはならない。

事業所・組織のマージがある場合には、就業時間やカレンダーなど就労ルールの統一が求められることが多く、さらに同じ職場にM&A前の各社の人材を混在させる場合には、評価制度や報酬制度の統一あるいは特段の運用設計(人事評価プロセスなど)が必要になりがちでもある。

また、カーブアウトやマージの発生の有無にかかわらず、Day1時点で人事諸制度の統合・統一や変更をどこまで行うのかはPMIの文脈で検討する。

いずれの場合でも、Day1時点で何らかの人事諸制度の変更が行われる場合には、事前の労使協議・合意や従業員説明などの社内的な対応が必要なのはもちろん、退職給付制度・福利厚生制度など、社外と契約している(あるいは新たにする)ものについての手続きも必要となる。

人事諸制度の変更に際しては法令や労使慣行などを踏まえることはもちろん、転籍の場合の個別同意の取得やM&A前後の人材のリテンション(離職防止)にも影響するので、十分な留意・検討と対応が不可欠といえる。

[3]人事機能・インフラに関するタスク

例えば、Day1当日から勤怠管理を行う必要があるなど、Day1以降の人事諸業務が支障なく実施されるための準備を行う。

カーブアウトがある場合で、対象の範囲に十分な人事機能や人事システムが含まれていない場合には、新たにそれらを構築・準備するか、買い手などの人事部門・人事インフラで対応するか、TSA(Transition Service Agreement)の形で売り手に一定期間業務委託などをしてしのぐか、いずれかの対応が必要だ。

カーブアウトがない場合でも、特に人事諸制度がDay1時点で変更される場合などは人事システムの対応が必要となる。

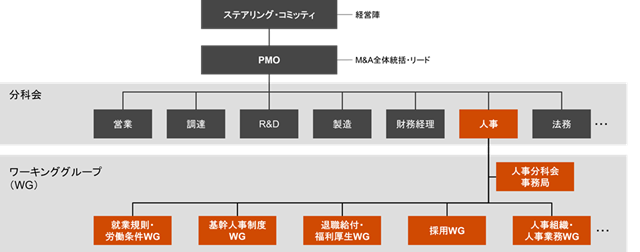

Day1準備はDay1前の限られた期間で必要なことをすべてやりきる必要がある。したがって、事前に要対応事項を網羅的に抽出・定義し、相互の依存関係も整理しながら、いつ、誰が、何を、どこまで、どのように準備・作業等するのか詳細な活動計画に落とし込むとともに実行可能な体制を組んでおくことが欠かせない[図表6]。特に労働組合との協議や社外契約先との調整・手続きなどは自分たちの都合だけでコントロールできないので、現実的なスケジュールを想定する必要がある。

[図表6]Day1準備の体制例

その上で、Day1までの準備期間中も諸作業の遺漏・遅滞がないよう週次などで進捗を管理する。もし、Day1までの準備完了に無理があるようであれば、できるだけ早期にM&A実行スケジュール自体の変更を提言することなども行うべきだろう。

一点、Day1前段階においては、独占禁止法などによって準備開始可能な時期やできる事項の制約を受けるものもある。M&A全体を統括するPMOや法務チームと適宜連携を取って準備作業を計画・実行する必要があるので留意が必要だ。

4.クロスボーダーM&Aにおける留意・対応事項

クロスボーダーM&AにおいてDay1前段階で最も留意が必要なのは、経営者を中心としたリテンションといえる。

国内M&Aにおいては、現職者を続投させたい場合でも、M&A前の処遇などを維持する形で対応することが多い。業種などによってはリテンションボーナスなどを支給するケースも最近では見受けられるが、金額水準は比較的低めに抑えられている事例が多いように見受けられる。

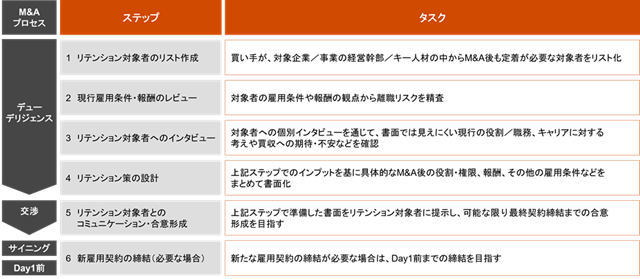

一方で、海外企業の買収(In-Out)のようなM&Aの対象が日本国外にある場合、特に欧米やアジアの一部地域など経営者・経営幹部層でも転職のハードルは日本と比較して低いことが多く、M&A成立時に将来支払われる見込みだったインセンティブ給がまとめて支払われることも珍しくないこともあり、M&Aを機に経営者・経営幹部や他のキー人材の離職リスクは高まりやすい。こうした人材の離職を防ぎ、M&A後も引き続き対象企業・事業・組織にとどまって経営や事業をリードしてもらうためには、金銭および非金銭のリテンション施策を講じることが一般的である。リテンション施策は、主に①報酬・インセンティブ、②ポジション・役割、③経営方針・ガバナンスの三つを押さえて、設計・実行する。本稿では、In-Outを例として概説する[図表7]。

[1]報酬・インセンティブ

基本給などの固定的な報酬は、M&A前の水準を下回らないようにすることと、外部の人材市場の相場における一定の競争力を確保することがポイントだ。現行水準が市場相場より低い場合には見直すことになる。

一方、インセンティブはSTI(年次賞与などのShort-Term Incentive)やLTI(株式報酬等のLong-Term Incentive)のような恒常的な制度と、M&A時のリテンションボーナスのようにOne-off(一度限り)のボーナスとして対象者に支給するものに大別される。

特にLTIについてはM&Aを機に現行制度を継続できなくなるケースも少なくなく、新たな制度に切り替えることが多い。新制度の設計の際は、リテンションに資する魅力のみならず、M&A後の事業戦略との整合や買い手のグループ報酬ポリシー、対象企業に対するガバナンスなどの観点を踏まえることが肝要だ。

リテンションボーナスは、リテンション施策として最も想起されやすいものだろう。Day1後の一定期間(多くは半年~2年程度)の継続勤務を条件として付与するボーナスで、対象者の離職リスクや当該人材の重要性、現行報酬の水準などを勘案して支給額を決定する。継続勤務に加えて、業績やその他のKPI(PMIの進捗状況など)達成条件を付加することもある。

[2]ポジション・役割

金銭報酬は他社との比較の中で有効性が変わってくるものであり、リテンションボーナスもあくまで一時的なつなぎ止め施策にすぎない。M&Aにおけるリテンションの本質は金銭報酬でM&A直後の離職をいったん回避した上で、対象人材に早期にM&A後も勤務し続ける魅力を感じてもらうことといえる。その意味で、ポジション・役割と経営方針・ガバナンスの重要性は極めて高い。

M&Aの結果、役割・権限が縮小する、あるいはポジションがなくなるなどということは当該人材の離職につながりやすいのは言うまでもない。対象人材の納得感を得られるレポートライン(業務上の指揮命令系統・報告先)の設定やM&A後のポジション・役割を設定することが必要だ。

[3]経営方針・ガバナンス

対象人材に買い手のグループ経営方針を早期に共有した上で、M&A後の経営方針や戦略について共に議論し、認識の共有を図っておくことも不可欠だ。併せて、買い手としてのグループガバナンス方針や対象企業に対するガバナンスのかけ方も明示しておく。経営方針やガバナンスに対する理解の齟齬は相互の信頼関係の毀損と離職の決定的な要因につながりかねない。

逆に言えば、買い手としてはM&A後の経営方針・戦略や対象企業に対するガバナンスの在り方・仕組みをあらかじめ持っておく必要があるということでもある。国境を隔てていても放任せず、レポートライン・指揮命令系統を文書に整理して説明し、個々人の雇用契約書で役割・権限・レポートライン・報酬を合意しておく。その上で、Day1後も定期・適時のコミュニケーションとフィードバックを行い、対象企業経営陣のレポートラインや対象人材の評価や報酬、任免の決定権は誰にあるのかを示す。こうしたことが、クロスボーダーM&Aにおいては極めて重要となる。

[図表7]リテンション施策の進め方例

5.置かれた立場ごとの役割・タスクと留意点

人事デューデリジェンス(人事DD)の結果およびM&A契約内容を踏まえて、売り手・(必要に応じて)対象および買い手間でDay1ゴールを合意し、相互に連携しつつ、それぞれの立場で必要な作業を進めることになる。

[1]売り手および対象

対象が子会社などの場合には基本的には対象が上記合意を踏まえたDay1準備の主体となることが想定されるが、売り手も適宜プロジェクトマネジメントや買い手とのコミュニケーション・調整などに関与し、Day1準備がスムーズに遺漏なく進められるようフォローを行う。自社の一部・特定の事業・組織のカーブアウトの場合には、売り手がDay1準備の主体となって、人事諸制度、人事機能・インフラ、人材の移管(労働契約承継法対応も)を含めたカーブアウトイシュー(カーブアウトに伴う固有の課題)対応などを担うことも多い。

また、採用における募集・選考プロセス上にある候補者や内定・オファー済みの入社予定者へのコミュニケーションのタイミングや方法・内容も、丁寧な計画・準備の上で実行する必要があろう。

[2]買い手

売り手・対象と連携して、対象を自社傘下もしくは自社内に取り込む立場として、必要な準備・対応を行う。事業所・組織のマージや人事諸制度および人事機能・インフラの統合・統一がある場合には、Day1以降、買い手がそれらを管理・運用することになることを踏まえ、可能な範囲内で十分な関与が求められる。カーブアウトイシューへの対応は売り手・対象側での作業が多いが、買い手も内容や作業進捗などを理解・把握しておくべきだ。

一方、買い手においても必要な自社内外のコミュニケーションは進めなくてはならない。加えて、Day1当日の対象の迎え方の検討と設計・準備も必要だ。イベントやメッセージ、さらにM&A後新会社の概要や戦略と労働条件などをとりまとめた冊子の準備などは、Day1後の融合や一体感、新会社に対するコミットメントの醸成にもつながる。

|

新田克巳 にった かつみ PwCアドバイザリー合同会社 ディレクター 専門分野:人事・人材マネジメント 事業会社にて海外営業・人事企画・新規事業開発などに従事後、人事コンサルタントに転身。約25年にわたり、主にM&A・組織再編や事業再生など企業の大きな変革局面における人に関する問題解決・課題遂行の支援の経験を有する。日系・グローバル系の大手総合コンサルティングファームを経て、2020年よりM&A・事業再生支援を主なサービス領域とするPwCアドバイザリーにてコンサルティングサービスを幅広く提供。 主な執筆・寄稿、著書に「M&Aを成功に導く人材マネジメントのポイント」(『労政時報』第3761号-09.11.13)、「M&Aを通じた企業価値の向上と人事改革ソリューション」(MARR Online 2020年7月15日)、「カーブアウトにおける人事イシュー」(MARR Online 2024年4月9日)、『グローバル経営のエグゼクティブ・マネジメント 世界に通用する「役員」の確保・育成・任用・処遇』(共著、中央経済社、2013年)、『レジリエンス時代の最適ポートフォリオ戦略 価値創造を実現する事業変革とガバナンスメカニズム』(共著、ダイヤモンド社、2024年)など多数。 |