PwCアドバイザリー合同会社

ディレクター 新田克巳

1.はじめに

多くの企業が経験を積んできたことにより、M&A(Mergers and Acquisitions:企業の合併・買収)における「人」に関する問題意識と対応の必要性の認識が以前よりも高くなっているという実感がある。人的資本経営に対する関心の高まりもその背景にあろう。昨今の事業構造改革に伴う複雑なM&Aや、経営・事業のグローバル化の進展に伴うクロスボーダーM&Aの増加などにより、人事領域の対応の難度も高まっている。実際、「人」に対する打ち手の適正度合いがM&Aにおける成功・失敗の大きな要因になると言わざるを得ない。

本連載では全4回にわたり、さまざまな立場でM&Aに関わる機会が急増している企業の人事担当者向けにM&Aにおいて実行・対応すべき課題を整理し、その全体像を解説する。

なお、クロスボーダーM&Aと特に明記・言及していない部分は、日本国内のM&Aに関連する法令・制度に基づいた記述とし、クロスボーダーM&Aについては個別に留意点などを述べる形としている。

2.M&Aの手法・形態

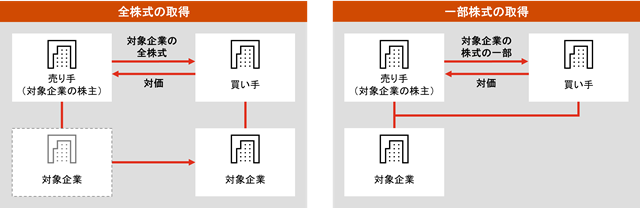

M&Aの手法・形態にはさまざまあるが、一般に「株式譲渡」「合併」「事業譲渡」「会社分割」の四つがある[図表1]。

① 株式譲渡

対象企業の株式を買い手が取得する手法。既存株取得、新株引き受け、株式交換、株式移転などがある

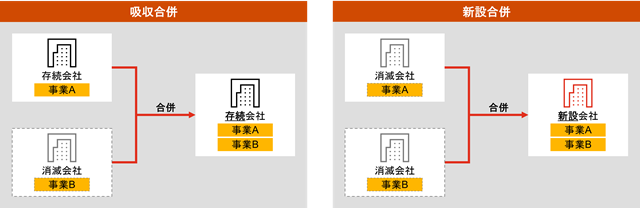

② 合併

複数の企業が一つの法人に統合する手法。吸収合併と新設合併の二つがある

③ 事業譲渡

対象企業の一部またはすべてを第三者へ譲渡する手法

④ 会社分割

対象企業の一部またはすべてを他の企業に承継する手法。吸収分割と新設分割がある

[図表1]M&Aの手法・形態

① 株式譲渡:対象企業の株式を買い手が取得

② 合併:複数の企業を一つの法人に統合

③ 事業譲渡:対象企業の一部またはすべてを第三者へ譲渡

④ 会社分割:対象企業の一部またはすべてを他の企業に承継

上記のほかに広義のM&Aとして資本提携なども挙げられるが、人事について考えなくてはいけないのは、主に上記四つのケースと考えられるため、本稿ではこの四つの手法(「株式譲渡」「合併」「事業譲渡」「会社分割」)について解説する。

近年増加している事業構造改革を目的としたM&Aでは、事業譲渡や会社分割などの形で同一企業内の一部の事業・組織を切り出したり、グループ傘下の子会社などを株式譲渡したりするケースも多い。これらの形態は「カーブアウト」と呼ばれる。さらに、例えば会社分割した後に分割・新設された対象企業の株式を譲渡するなどの形で、手法を組み合わせて行われることも一般化している。

M&Aには、これらの手法を活用して企業間で企業・事業・組織の取引(ディール)が行われるものだけでなく、グループ内再編と呼ばれる同一企業グループ内での企業・事業・組織の組み換えをM&Aの手法を用いて行うことも多い。また、一部株式の譲渡や異なる企業グループ間で子会社同士の合併などを行った結果、「JV(Joint Venture)」という形で複数の企業が同時に、それぞれ対象企業の株式を分け合って保有することもある。

経営・事業のグローバル化を背景とした、いわゆる「クロスボーダーM&A」と呼ばれる、国・地域をまたぐM&Aも増えている。既述の手法は日本国内の制度・法令に基づいたもので、クロスボーダーM&Aの際には対象企業・事業・組織がある国・地域の法令・慣行や制約などを把握する必要がある。

3.M&Aプロセスの全体像と人事領域のタスク

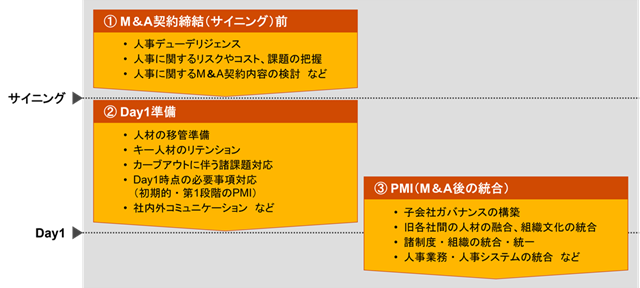

M&Aが行われる際のプロセスは、[図表2]のように大きく三つの段階に分けられる。

[図表2]M&Aプロセスの全体像と人事領域のタスク

① M&A契約締結(サイニング)前

M&Aが企図されて、売り手および買い手(候補)などの各ステークホルダーが当該M&Aの実施を検討する段階である。人事領域についても人事デューデリジェンスと呼ばれる、対象企業・事業・組織についての事前の人材マネジメントの現状などを精査し、M&Aの実行に伴うリスクや発生するコスト、さらにはM&A実行後に取り組む必要がある課題などを洗い出すことが増えてきた。人事デューデリジェンスの結果も踏まえて、当該M&Aの実行可否判断や対象企業・事業・組織の価格とM&A契約内容の検討・交渉および契約締結などが行われる。本連載では、第2回に人事デューデリジェンスに関して詳述する。

② Day1準備

M&Aを実行し、M&A後の新たな企業・事業・組織の体制がスタートする初日を「Day1」と呼ぶことが多い。売り手および買い手などの各ステークホルダーの間で当該M&Aの実行とその内容が合意され、M&A契約が締結(サイニング)されると、人事領域でもDay1に向けてもろもろ具体的なタスクが発生してくる。

理想としてはDay1を迎える時点で人事領域におけるすべてのPMI(M&A後の統合)の準備が完了していることが望ましいが、実際にはM&A実行が決まってからDay1までの期間が必ずしも十分ではないことなどにより、サイニング~Day1の期間においてはDay1時点での必要最低限の手当・対応を行い、本格的なPMIはDay1後に行うパターンが多い。人事領域に関しては、人材の移管準備やキー人材のリテンション、カーブアウトに伴う諸課題対応、Day1時点で統一・統合が必要な事項の対応(初期的あるいは第1段階のPMIといえる)、上記に伴う社内外コミュニケーションなどがタスクとなる。本連載では、第3回にDay1までに向けた準備として詳述する。

③ PMI(M&A後の統合)

M&Aの真の成功に向けては、PMIが勝負であると言っても過言ではない。意図するシナジー創出とそれに伴う企業価値の最大化を確実に実現するためには、PMIを通じて、M&A後の新会社として最適な人材マネジメントを行うことが不可欠だからだ。

実際に取り組む課題としては、M&A後の新経営・組織体制における子会社ガバナンスの構築や旧各社間の人材の融合および組織文化の統合、諸制度・組織の統一・統合、さらにそれらに伴う人事業務・人事システムの統合など多岐にわたる。本連載では第4回にPMIとして詳述する。

4.M&Aに従事する際の着眼点

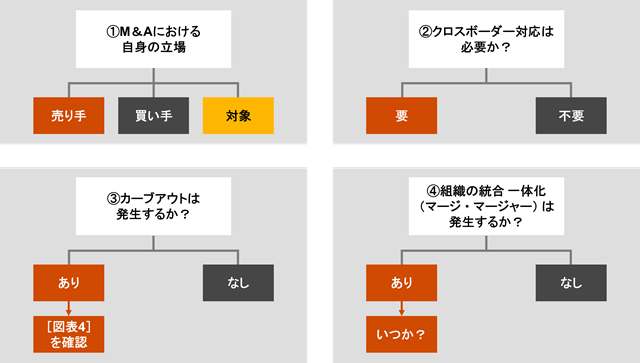

グループ内企業再編を含むM&Aに人事領域の担当者として従事することになった際には、まず以下を確認することがポイントとなる[図表3]。

① M&Aにおける自身の立場

② クロスボーダー対応は必要か?

③ カーブアウトは発生するか?

④ 組織の統合・一体化(マージ・マージャー)は発生するか?

[図表3]M&Aに従事する際の着眼点

①M&Aにおける自身の立場

M&Aでは、人事担当者は大きく売り手、買い手、対象という三つの立場のいずれかで関与することが想定される。

(1)売り手

自社が持つ子会社などを他社へ譲渡・承継する際の親会社、あるいは自社内の特定・一部の事業・組織を譲渡・承継する際の譲渡・承継をする側(自身は譲渡・承継されずに従来の法人格に残る側)の立場である。親会社が、子会社などの中の一部の事業・組織を他社に譲渡・承継するケースでは、親会社および当該子会社に残る側の両方に売り手の立場が存在することになる。また、グループ内再編を親会社の立場で推進するケースも、役割としてはこの売り手の立場に近いといえる。

売り手の立場は自身がM&Aの対象ではないので、M&Aによって自身の株主や雇用主が変わることはないが、M&Aにおける人に関する論点とM&A全体の目的や制約を理解して、自社経営陣やM&A全体をリードするPMO(プロジェクト・マネジメント・オフィス)、M&Aの対象企業・事業・組織や必要に応じて買い手とコミュニケーション・交渉し、適宜自らのタスクも遂行することを通じて、人材の観点・領域からM&Aの実行を可能ならしめることが求められる。

(2)買い手

グループ内外の他社の企業・事業・組織を譲り受ける、あるいは承継された企業・事業・組織を受け取る立場。サイニング前段階では、対象企業・事業・組織の人材に関する状況についてデューデリジェンスを通じて把握し、当該M&A実行のリスクや課題と、それに対する対応可否や対応方法、想定コストなどを自社経営陣やM&A全体をリードするPMOに上申・提言することを通じて、自社経営としての適切な判断をサポートする。また、サイニング以降のDay1準備やPMIの主体者となる。

(3)対象

M&Aによって売り手・買い手間で取引され、M&Aの前後で株主や雇用主が変わる、最もM&A前後で影響が大きく、したがってM&Aプロセスにおいてタスクが多い立場である。

サイニング前段階では、売り手や買い手に対して自社・自事業・自組織の状況の理解を促し、人事の立場から自組織・売り手の経営陣やPMOの適切な判断をサポートすることが求められる。また、Day1に向けた準備やPMIを推進する主体者となる。

なお、合併では、合併する各社がM&Aの対象の立場といえるが、合併各社間の力関係が明確なケースなどでは、強い立場の側、あるいは吸収する側は買い手に近く、そうでない側は売り手に近い面も出てくることになる。

人事担当者がM&Aに従事する際には、まず上記を踏まえて、自身がどういう立場で関わるのかを理解・認識することが必要となる。立場によって、いつ何を行う必要があるのか、どのような判断基準を持つべきなのかが変わるためである。

②クロスボーダー対応は必要か?

国や地域をまたぐM&Aは「クロスボーダーM&A」と呼ばれる。日本企業が海外の企業を取得するM&A(in-outもしくはアウトバウンドと呼ばれる)や、逆に海外企業による日本企業の取得(out-inもしくはインバウンド)が分かりやすいが、ほかにも日本企業による海外子会社の譲渡や、親会社の外資系企業が他社と合併することなどにより自社もM&Aの対象となるケース、さらには国内にある企業・事業・組織を取得する際に傘下の海外子会社なども対象に含まれるケースもクロスボーダー対応が必要になる。

売り手・買い手・対象のいずれかが日本国外にあることで、日本の法令・慣行や日本語だけでは対応できないことから、複雑性や難度が高いM&Aであり、人事担当者としても特段の知識・経験や対応が求められることになる。

③カーブアウトは発生するか?

子会社などを他社に譲渡・承継する、あるいは自社・子会社などの中の特定・一部の事業・組織を切り離して他社に譲渡・承継する、いわゆるカーブアウトが含まれるM&Aの場合には、固有の課題=カーブアウトイシューが発生することになり、特段の対応が必要になる[図表4]。

カーブアウトイシューは、人材や制度・機能/インフラのそれぞれにおいて発生する可能性がある。人材については、カーブアウト対象となっている企業・事業・組織で雇用が完結していない出向や兼務の人材がいる場合の当該人材やそのポジションの扱いの検討が必要になる。また、自社・子会社などの特定・一部の事業・組織を切り出す場合には、人材の移管についての対応が必要だ。

制度・機能・インフラについては、カーブアウトに伴い継続利用できなくなる制度やその運用のための人事システムなどの対応、あるいはカーブアウトの対象に十分な人事機能が含まれていない場合のカーブアウト後の人事業務の運用体制などが挙げられる。

[図表4]一般的なカーブアウトイシューの例

| 項目 | 要確認・検討事項 |

| 人材 (役員・従業員) |

・他社から/他社への出向者、対象外法人・組織との兼務者がいる場合の当該人材およびポジションのM&A後の扱い ・カーブアウト後の障害者雇用率の状況および法定雇用率を充足しない場合の対応 ・自社・子会社などの中の特定・一部の事業・組織を切り離す場合の人材の移管(出向・承継・転籍) など |

| 諸制度 |

・カーブアウトにより継続利用できない制度がある場合のM&A後の対応 |

| 機能 /インフラ |

・カーブアウト対象に必要十分な人事機能が含まれていない場合のM&A後の対応 ・カーブアウト後に人事システムなどの人事業務インフラを継続利用できない場合のM&A後の対応 など |

④組織の統合・一体化(マージ・マージャー)は発生するか?

M&Aをしたからといって、必ずしも法人格や事業所・組織・部署などが統合・一体化(マージ、merge)されるとは限らない。例えば、株式譲渡などの形態で子会社のような形でM&A前の対象企業がそのまま買い手企業の傘下に入るケースもある。こうしたマージの有無は、Day1前の準備やDay1後のPMIの強度と対応範囲、それらに伴うタスクと作業スケジュールに大きく影響する。対象のみならず買い手の要対応事項も多くなりがちでもあり、売り手・買い手・対象のより高い連携・協働が必要となることが多い。特にサイニング~Day1は時間的な余裕があまりないことが多く、Day1時点でマージが発生する場合の負荷はかなり高くなるのが一般的だ。

一例を挙げれば、同じ事業所・職場においてM&A前の旧各社間で異なる就業カレンダーや所定労働時間がそのまま残っていることは実務上の不都合となるので、事前に統一しておく必要がある。Day1でマージが行われる場合には、サイニング~Day1の間に、こうした両社の就業規則や人事諸制度のギャップを把握し、どのように統一するかを売り手・買い手・対象間で決め、売り手・対象さらに場合によっては買い手にて、それを労使合意するところまでやりきる必要がある。さらに勤怠管理などの人事システムの対応も行わなくてはならない。

また、マージに伴って必要人員やポストの数は減少することが一般的であり、その場合には該当する人材の取り扱いや配置の検討・対応も必要になる。加えて、旧各社に所属する人材間の意識の融合・一体感の醸成や文化の統合などの課題も顕在化しやすい。

マージが発生するか、するならばそれはいつか(特にDay1で行われるか)は、人事担当者がM&Aに関与する際に早期に確認して、必要なタスクやスケジュールとその実行体制を策定・構築しておく必要がある。場合によっては、人事面の実現性の観点から、経営陣やM&A全体を統括するPMOに連携・提言することも求められる。

人事担当者がM&Aに関与することになった際には、まず[図表3]に示した四つの着眼点を確認した上で、M&Aの実行スケジュールを踏まえつつ、必要なタスクや進め方、体制などを設計・構築していくことを推奨する。

|

新田克巳 にった かつみ PwCアドバイザリー合同会社 ディレクター 専門分野:人事・人材マネジメント 事業会社にて海外営業・人事企画・新規事業開発などに従事後、人事コンサルタントに転身。約25年にわたり、主にM&A・組織再編や事業再生など企業の大きな変革局面における人に関する問題解決・課題遂行の支援の経験を有する。日系・グローバル系の大手総合コンサルティングファームを経て、2020年よりM&A・事業再生支援を主なサービス領域とするPwCアドバイザリーにてコンサルティングサービスを幅広く提供。 主な執筆・寄稿、著書に「M&Aを成功に導く人材マネジメントのポイント」(『労政時報』第3761号-09.11.13)、「M&Aを通じた企業価値の向上と人事改革ソリューション」(MARR Online 2020年7月15日)、「カーブアウトにおける人事イシュー」(MARR Online 2024年4月9日)、『グローバル経営のエグゼクティブ・マネジメント 世界に通用する「役員」の確保・育成・任用・処遇』(共著、中央経済社、2013年)、『レジリエンス時代の最適ポートフォリオ戦略 価値創造を実現する事業変革とガバナンスメカニズム』(共著、ダイヤモンド社、2024年)など多数。 |